O Imposto de Renda nada mais é do que uma declaração anual dos rendimentos e despesas de uma pessoa — seja ela física ou jurídica. Por isso, se você é um dentista autônomo, saiba que será preciso fazer essa etapa em 2024.

Além disso, o prazo para declarar o Imposto de Renda se inicia em 15 de março e vai até 31 de maio — 77 dias. Por isso, já salve essa data para não esquecê-la.

Lembrando que, não realizar a declaração ou fazê-la de maneira errada possibilita a geração de multas ou até mesmo a suspensão do CPF.

Assim, saiba todos os detalhes sobre a declaração de Imposto de Renda neste artigo. E confira informações essenciais para que você, dentista, não caia na malha fina.

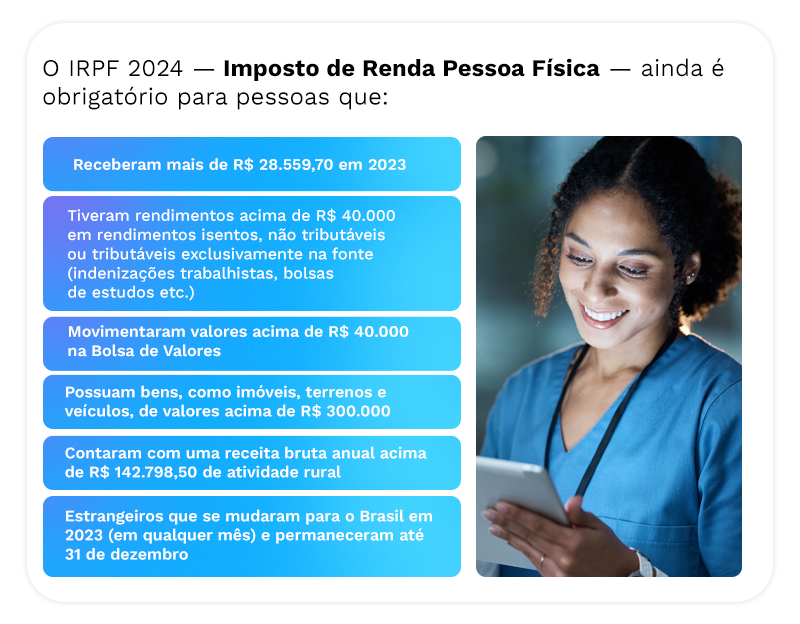

Quem deve fazer a declaração de Imposto de Renda em 2024?

Em 2024, a faixa de isenção do Imposto de Renda foi ampliada, permitindo que mais de 13 milhões de brasileiros fiquem isentos do tributo.

Além disso, cumprindo com a política de valorização do trabalhador, o governo decretou que as pessoas físicas com remuneração mensal de até dois salários mínimos — R$ 2.824 — também não precisarão pagar o Imposto de Renda.

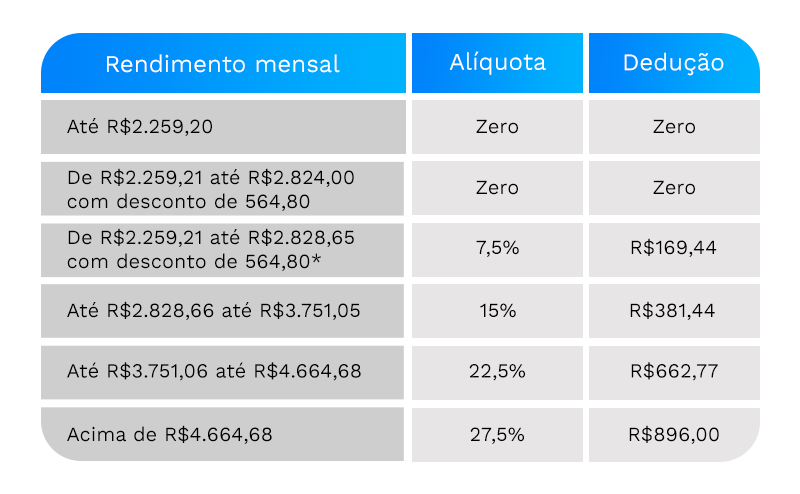

Alíquota 2024: confira a tabela

Em relação à alíquota, não foram feitos ajustes quando comparamos os valores ao ano anterior.

Desse modo, para ter um bom controle — etapa essencial para fazer sua declaração de Imposto de Renda — você pode contar com a Planilha Meu Financeiro do Simples Dental. Com ela, é possível organizar e simplificar o fluxo de caixa da clínica ou consultório.

Dentista autônomo: saiba como fazer a declaração de imposto de renda

Não deixe para fazer a declaração de Imposto de Renda perto da data limite e sempre busque informações sobre as especificidades para dentistas autônomos.

Aqui, trouxemos algumas delas:

Dentistas que prestam serviços para pessoas físicas

Se os rendimentos declarados forem voltados para atendimentos prestados às pessoas físicas, você deve inserir essa informação na ficha “Rendimentos tributáveis recebidos de pessoa física”.

Dentistas que prestam serviços para empresas

Por outro lado, se você presta serviço para empresas, então você receberá um informe de rendimentos da pessoa jurídica contratante. E informará no Imposto de Renda as seguintes informações:

- Nome

- CNPJ da instituição

- Imposto de renda

- INSS retidos na fonte pela empresa contratante

Imposto de renda para dentista que possui CNPJ

Quando um dentista possui um CNPJ e realiza atividades como profissional autônomo ou por meio de uma empresa, ele estará sujeito ao Imposto de Renda Pessoa Jurídica (IRPJ).

Porém, mesmo tendo uma empresa e pagando o IRPJ, o dentista ainda pode ter que declarar o Imposto de Renda Pessoa Física (IRPF), dependendo do seu rendimento pessoal.

Isso ocorre porque, além dos rendimentos da empresa, o profissional pode ter outras fontes de renda, como aluguéis, investimentos. Ou até mesmo rendimentos como pessoa física da própria empresa — pró-labore ou distribuição de lucros, por exemplo.

Assim, mesmo que parte dos rendimentos seja tributada pelo IRPJ, se você atingir os critérios estabelecidos pela Receita Federal para obrigatoriedade de entrega da declaração de Imposto de Renda para pessoa física. Então será necessário fazer a declaração anualmente, informando todos os seus rendimentos, independentemente de sua origem, e pagando eventualmente o imposto devido sobre eles.

Principais informações que devem conter no Imposto de Renda

Existem diversas informações que devem ser preenchidas na hora de declarar o Imposto de Renda e todas elas são separadas por fichas.

Assim, as principais, para que você, dentista, possa começar a se organizar, são:

- Dependentes: lista de pessoas que são seus dependentes, como os filhos (as);

- Rendimento tributáveis recebidos de pessoa jurídica: salário dos funcionários da clínica ou consultório em nome de pessoa jurídica;

- Rendimentos tributáveis recebidos de pessoa física: são os gastos gerais, como aluguel ou rendimentos de pessoas físicas. Registre o CPF de cada um, pois o paciente pode declarar a consulta como despesa médica

- Rendimentos isentos: participações ou distribuições de lucros da clínica, ou consultório

- Bens e direitos: informações de imóveis, aplicações, ações, veículos e cotas da clínica ou consultório em que é sócio

Deduções da declaração de Imposto de Renda para dentistas

A dedução do Imposto de Renda está previsto na legislação tributária brasileira e permite que o contribuinte abata alguns valores do imposto. Dessa forma, o valor final a ser pago ao governo pode ser reduzido.

As principais deduções do Imposto de Renda são:

- Dependentes: a dedução é de R$ 2.275,08 por dependente — filho ou enteado de até 21 anos ou, se estiver cursando ensino superior ou escola técnica de segundo grau, até 24 anos ou em qualquer idade, quando incapaz.

- Previdências: no caso da previdência social, todo pagamento feito ao INSS entra na dedução; para previdência privada, a do tipo PGBL (Plano Gerador de Benefício Livre) é dedutível. Mas a VGBL (Vida Gerador de Benefício Livre) não.

- Educação: despesas com edução — infantil, ensino fundamental, ensino médio, ensino técnico, graduação, pós-graduação, mestrado e doutorado — são dedutíveis do Imposto de Renda.

- Saúde: qualquer despesa médica, como gastos com médicos, dentistas, psicólogos, fisioterapeutas, terapeutas ocupacionais, fonoaudiólogos, hospitais e exames laboratoriais. Ou ainda: serviços radiológicos, aparelhos ortopédicos, próteses ortopédicas e planos de saúde.

- Livro caixa: para o dentista pessoa física, o livro caixa é a dedução mais importante da declaração de Imposto de Renda. Pois nele é lançada toda a entrada e saída de dinheiro do consultório.

A importância do livro caixa

O Livro Caixa é uma ferramenta contábil usada por empresas para registrar todas as transações financeiras, proporcionando um controle preciso e organizado. Contudo, é recomendado acompanhar mensalmente as receitas e despesas para garantir conformidade fiscal. O imposto deve ser recolhido mensalmente por meio do carnê-leão se o valor ultrapassar a isenção, ou anualmente com multa e juros se essa for a escolha do contribuinte.

Organização financeira: passo essencial para evitar riscos fiscais

Dessa forma, organizar as finanças é um passo essencial para evitar riscos fiscais e garantir a conformidade tributária. Especialmente para dentistas e profissionais da área, compreender os impostos que devem ser pagos é crucial.

A sonegação de impostos é uma prática ilegal, e suas consequências podem ser graves. Além das penalidades financeiras, a falta de conformidade pode levar a problemas legais e reputacionais para o consultório odontológico.

Por isso, para evitar esses riscos, é importante buscar orientação especializada em contabilidade. No entanto, o primeiro passo fundamental é estabelecer uma organização financeira sólida.

Isso inclui manter registros precisos de todas as transações, separar despesas pessoais das empresariais e acompanhar de perto os prazos de pagamento de impostos e obrigações fiscais.

Portanto, ao investir na organização financeira do consultório, os dentistas podem proteger seus negócios contra riscos fiscais e garantir uma gestão financeira mais eficiente e transparente.

Simples Dental: ideal para a organização financeira da sua clínica

O Simples Dental é a ferramenta ideal para a organização financeira da sua clínica odontológica, oferecendo uma variedade de funcionalidades que podem auxiliar os dentistas a terem uma visão completa de suas finanças.

Algumas delas incluem:

- Controle de receitas e despesas: registrar todas as entradas e saídas de dinheiro da clínica, facilitando o acompanhamento preciso das finanças

- Fluxo de caixa: é possível visualizar o fluxo de caixa da clínica de forma clara e organizada, ajudando a monitorar a saúde financeira do negócio e identificar tendências ao longo do tempo

- Gestão de contas a pagar e receber: gerenciamento eficiente das contas a pagar (como fornecedores, aluguel, etc.) e das contas a receber (como pagamentos de pacientes e convênios), garantindo que nenhum compromisso financeiro seja esquecido

- Relatórios financeiros: geração de relatórios detalhados sobre as finanças da clínica, fornecendo insights valiosos para a tomada de decisões estratégicas

Além disso, o Simples Dental é uma solução fácil de usar e acessível. O que o torna ideal para dentistas que desejam simplificar e automatizar a gestão financeira de suas clínicas. Dessa forma, ao utilizar o Simples Dental, os dentistas podem economizar tempo e recursos, garantindo uma gestão financeira mais eficiente e transparente.